In questi giorni di turbolenze monetarie e di crac finanziari si sente frequentemente parlare di “fallimento del mercato” lasciando intendere la necessità di dare maggiore spazio allo Stato, e le azioni dei governi vanno in questa direzione (potevano diversamente?) operando le nazionalizzazioni delle banche e degli istituti di investimento in bancarotta. Addirittura il presidente dell’FMI (Fondo Monetario Internazionale), Dominique Strauss-Khan, è arrivato a dichiarare “Bisogna cambiare il sistema e suo funzionamento. Bisogna cambiare le regole del gioco, cambiare controlli e supervisione. Questa crisi è il fallimento della supervisione. Il fallimento della convinzione che il mercato si regola da solo”. D’altronde come non notare che il FMI dia sponda alla politica di Waschington (come sempre ha fatto) che ora spinge in uno strano inteventismo asimmetrico di stato, una piuttosto confusa direzione keynesiana?

Il FMI è stato responsabile delle indicazioni all’Argentina di legare il peso al dollaro US, provocandone il collasso economico, il FMI è anche quello che aveva sostenuto le politiche liberiste in Venezuela e che oggi Hugo Chávez ha risolutamente gettato nel cesso con la sua politica di nazionalizzazioni e fondamentalmente comunista.

Ma è davvero così? Davvero il mercato lasciato libero non è in grado di autoregolarsi. Ma soprattutto, possiamo definire “mercato” le operazioni di cartolarizzazione del debito (e del rischio di insolvibilità ad esso associato) piazzandole in pancia di altri soggetti spostando il rischio a loro e mantenendo in proprio i proventi? (Per un’ulteriore spiegazione penso possa aiutare questo video e questo video, e la spiegazione data da L. Pizzati qui). Non è che l’asimmetria di informazione, e la limitazione di informazione di queste operazione non fosse invece più qualificabile con la definizione di truffa?

Vorrei a tal proposito ricordare che la truffa è contemplata nella filosofia liberale classica, nel noto principio di non aggressione [NAP], come un atto di aggressione nei confronti di chi la subisce, per nulla diversa da una aggressione fisica.

Certo. A questo punto l’invocazione di maggiori controlli e maggiore trasparenza appaiono la vera cura sistematica come dichiarato dal presidente della BCE in questa intervista, ma possiamo definire questo interventismo di stato? O possiamo invece qualificarlo tra le attività di polizia, ovvero di difesa dei cittadini che poi dovrebbe essere l’unica ragione di esistere di uno stato? Ciò che si dovrebbe dire, e forse vuol dire Trichet, è che se l’informazione c’è, è trasparente, e non asimmetrica, probabilmente in una condizione di libero mercato nessuno sottoscriverebbe un rischio cedendo al proponente i vantaggi dello stesso rischio in cambio di un improbabile ritorno economico.

E’ anche vero che una certa quantità di persone ama giocare d’azzardo, pur sapendo che le probabilità di vincita sono ridotte a livelli irragionevoli, ma è altresì vero che essi rappresentano una sparuta minoranza nella popolazione, e lo sarebbero ancor più se essi fossero pienamente consapevoli del reale rischio, delle probabilità ad esso associate, e che correndolo si giocano lo stesso loro futuro economico.

La faccia nascosta delle nazionalizzazioni

Ma assecondiamo i sostenitori della teoria del fallimento del libero mercato, trascurando pure il clima poco sereno in cui essi esprimono questa opinione, per guardare alla soluzione scelta: le nazionalizzazioni.

Forse molti di voi vedranno in modo confortante questo coro di voci che sostengono di coprire con la mano pubblica il debito delle banche a sostegno dei risparmi, ma questo offusca il reale problema che così viene mascherato e rischia di diventare ancora peggiore, come la medicina che cura il sintomo, ma non la malattia.

Non sto dicendo con questo che la salvaguardia del risparmio sia sbagliata, specie se supportata da un reale fondo di garanzia come è in Germania (ma non in Italia, il quale è realizzato attraverso l’intervento delle altre banche dopo che il fatto è avvenuto, con tutte le implicazioni del caso se a saltare sono grandi banche); ma sto affermando che la nazionalizzazione nasconde in realtà il problema spostandolo dalle banche agli stati, causando il dissesto finanziario dell’intero stato.

Il caso Islanda

Il caso Islanda è esemplare. La situazione precipitata negli ultimi giorni è drammatica per quel piccolo stato in mezzo al nord Atlantico e popolato da circa 300mila persone. Ieri la notizia del crac dell’ultima banca dell’isola e la sua nazionalizzazione ha messo in evidenza ancor più ciò che è già avvenuto negli USA ormai un mese fa, e che mi da ragione per l’ennesima volta quando sostengo che il debito privato corrisponde al debito pubblico se lo stato è mammone e risponde in toto dei suoi cittadini (o se il debito privato è estensivamente diffuso e rappresentativo della popolazione).

In Islanda il fallimento della Kaupthing, la terza banca dell’isola, dopo Glitnir e Landsbanki, ha portato con la loro nazionalizzazione l’esposizione dello stato islandese a $123 miliardi, il quale ha riserve per soli 4 miliardi, ed un PIL di €5 miliardi (portando il rapporto debito/PIL al 2400%), e si è visto costretto a chiudere la borsa per Lunedi (domani). L’accettazione del prestito di €4 miliardi da parte della Russia e l’offerta di altri $4 miliardi da parte dell’FMI potrebbero non bastare a salvare il paese dalla bancarotta, il quale è stato declassato con un rating BBB e ha congelato i migliaia di conti aperti da cittadini inglesi e olandesi che vi avevano investito i loro quattrini.

Si rivela la faccia delle nazionalizzazioni

Questo è lo scenario delle nazionalizzazioni bancarie, ovvero dell’acquisizione del debito dovuto alla sottoscrizione di un rischio sconsiderato da parte di alcuni cittadini (o della maggioranza di essi) a livelli insostenibili.

Ma questa faccia mostra un’altro aspetto, ed è l’irreversibilità. Difficilmente il sistema bancario nazionalizzato potrà ritornare alle condizioni di prima, ovvero in gestione privata, e se ciò avverrà questo accadrà attraverso gravi deformazioni del mercato, come ben si è potuto vedere in Italia dove, per esempio, la privatizzazione della compagnia telefonica SIP (poi Telecom Italia) è di fatto stato il passaggio di un monopolio da mani pubbliche a mani private. Dico questo perchè SEMPRE quando una attività diventa di domnio pubblico (ovvero di proprietà di chi è al governo, e non dei cittadini, è bene sottolinearlo) essa viene in breve protetta vuoi attraverso un esplicito monopolio, vuoi attraverso meccanismi che le consentono di operare al di fuori delle condizioni di mercato.

A dimostrazione di ciò studiatevi Fannie Mae e Freddy Mac, le due agenzie paragovernative americane che proprio nel paese delle libertà economiche operavano completamente fuori dalle leggi di mercato, e proprio per questo sono state una delle concause dell’innesco del cataclisma finanziario in cui ora ci troviamo.

Le nazionalizzazioni sono il sinonimo della pianificazione governativa, nè più nè meno il sistema dirigista sovietico, di cui sappiamo bene i risultati, non solo da un punto di vista economico ma anche e soprattutto di rispetto dei principi fondamentali dell’uomo: la sua libertà.

Crisi finanziaria o crisi politica?

Oggi tutti sembrano guardare al fenomeno finanziario e cercano metodi, anche politici, per arginare e correggerlo. Da più parti si leva voce che il sistema deve essere riformato e si guarda al dirigismo governativo. In realtà molti stanno lavorando per fare affondare la nave, da più parti si sente l’insofferenza per un sistema che ha permesso ai giocatori d’azzardo del turbocapitalismo di carta di arricchirsi alle spalle delle persone ignare e di chi lavora seriamente. C’è anche voglia di vendetta.

Dunque la crisi finanziaria sarà feroce e continuerà a lungo perchè sotto covano ragioni di insofferenza politica. La situazione è vasta e complessa. Non si tratta di un semplice ripianamento, magari all’interno del sistema finanziario occidentale, ma ha offerto l’appiglio per assumere una veste mondiale che coinvolge interessi che stanno solo ora muovendosi. Signori, siamo di fronte alla fine di un’era, questo è un passaggio storico, perchè quello che sta accadendo parte dalla finanza per spezzare uno status quo che è durato un centinaio di anni.

Chi dice che il capitalismo è morto, non ha tutti i torti se intende quello riguardante la superemazia USA, ma ha torto marcio se intende che il libero mercato abbia fallito. La verità che è taciuta è che una delle cause che ha preparato il terreno a questa crisi finanziaria è stata proprio l’ingerenza dello stato nel libero mercato, con le leggi di egalitarismo razziale americane che hanno imposto alle banche di dare prestiti anche a chi non poteva permettersi di restituire il danaro. Ed il libero mercato ha reagito difendendosi, mediante cartolarizzazione, ed occultando la reale situazione di solvibilità. Un fatto grave ma che è stato taciuto per convenienze politiche. Lo stesso atteggiamento alternato di difesa di alcune banche e l’affossamento di altre, in primis la Lehman Brothers, ha aperto la strada al baratro di cui ancora non scorgiamo il fondo.

In pratica è il marcio che cerca di defendere il marcio.

La febbre geopolitica

La crisi finanziaria invece è il sintomo che, come la febbre, ci indica che il capitalismo quale forma di supporto ad un imperialismo durato un secolo è senza dubbio al suo capolinea. E’ lontano il 1992 e la crisi economica della Russia, oggi siamo al ritorno in grande della Russia con tanto di esposizione di muscoli (di oggi: USA-RUSSIA: NAVI DA GUERRA MOSCA PARTITE PER IL VENEZUELA e Russia sperimenta missile strategico nel Pacifico ), la crisi dei subprime scoccata nell’estate scorsa era di per se una situazione critica che non ha fatto altro che aggiungere peso a qualcosa che era già instabile, ed è stata facilmente smossa dalla crisi militare in Gerogia, i cui effetti sono, a mio parere, l’innesco dell’attuale crash finanziario. Crash che sarebbe avvenuto comunque.

La situazione è in profonda evoluzione e quelli che un tempo erano paesi emergenti, come il Brasile, oggi sono a pieno titolo paesi sviluppati che da un punto di vista economico e finanziario offrono più solidità e sicuramente prospettive di alcuni paesi della stessa Unione Europea.

Non parlo a caso di prospettive in quanto la crisi che viviamo è anche e soprattutto crisi del credito, e non vi è nulla di più intenso delle prospettive per offrire credito.

Lo scenario a cui stiamo andando incontro sarà uno scenario di multipolarismo, come ben osservato da Medveded che pare avere le idee molto chiare sulla situazione attuale.

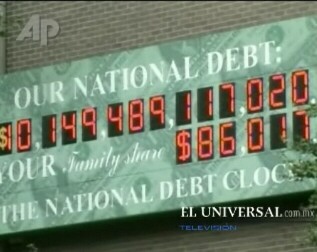

Che gli USA siano una potenza in rapido declino ce lo dicono molti segnali. Il fallimento militare in Iraq, la ripresa dei Talebani in Afghanistan e la necessità di trattare con loro (se lo sogna Barak Obama di concentrarsi in Afghanistan per uccidere Bin Laden -se è ancora vivo-), il debito pubblico e privato (ma come ho detto, il debito privato -diffuso- è debito pubblico) che ancora non si è manifestato in tutta la sua gravità. Tutto nasce dal dollaro che dagli accordi di Bretton Woods è diventato moneta di riferimento per gli scambi internazionali. Questo ha permesso agli USA di mantenere un credito dato dal valore della loro divisa che ha permesso loro in pratica di acquistare senza pagare. Il recente intervento di $700 mld e i precedenti interventi, che per il momento non si sono tradotti in stampa di cartamoneta lo dimostrano, drenando sostegno (ovvero credito) da tutto il mondo al punto che il dollaro si è rivalutato sull’euro, cosa che non avveniva da molto tempo.

Per contro Saddam Hussein era stato il primo a voler negoziare oil-for-food in euro, e sei mesi dopo si inscenò la storia delle armi di distruzione di massa. Da qualche mese è attiva la borsa di Kish, in Iran, la terza borsa mondiale per lo scambio di petrolio, la prima a farlo in euro. Non serve che ricordi l’accanimento contro Theeran che dovrebbe costruirsi armi nucleari con i reattori nucleari per uso civile.

Allo stesso modo la perdita di supporto per il dollaro e la fiducia verso una moneta alternativa ha portato al continuo incremento della quotazione del petrolio in euro virtuali (dollari equivalenti a euro) facendo sprofondare ulteriormente il dollaro, ma anche rame, acciaio, oro.

Oggi gli USA si stanno giocando la carta del “debole che non si può ignorare”. Con il loro dissesto finanziario hanno incartato sia la Cina, che detiene sui 700 miliardi di dollari solo in titoli USA oltre ad un gigantesco giro d’affari in dollari, e vede come principale sbocco di mercato proprio gli USA, che diversi altri paesi del mondo, inclusa UK, Spagna, Germania, Francia, Olanda, insomma mezza EU la quale però dispone di uno sviluppato mercato interno ed ha un naturale sbocco ad est, in Russia.

Ma questo è solo un colpo di coda, che non fa altro che accentuare il peso della Cina e di altri grandi player quali India e Brasile. Lo viva protesta di Tokyo alla esclusione della Korea del Nord dalla lista nera degli stati amici dei terroristi anche se potrebbe apparire un fatto marginale non può essere trascurato considerando la situazione attuale (e il potenziale finanziario nelle mani del Giappone).

Uno scenario che offre molte possibilità ma è anche estremamente più rischioso, uno scenario dove probabilmente si rivedranno protezionismi e dazi i quali produrranno una riduzione delle possibilità di circolazione dei beni, uno scenario dove il dirigismo come quello russo o cinese, ma anche indiano, saranno intensi e contrasteranno con le vere democrazie, uno scenario dove sarà facile scivolare nell’autoritarismo che è figlio del NON-libero mercato, poichè solo un libero mercato consente l’espressione delle persone nelle loro possibilità offrendo loro quella autonomia economica fondamentale a difendere i propri diritti.

Chiunque ami la libertà deve combattere l’idea poco aderente alla realtà che il libero mercato abbia fallito, quando ho dimostrato che non è così ma anzi è il contrario. E questo non per difendere meramente una ricchezza economica ma per difendere le prospettive di uno sviluppo civile che porta con se quello economico.

Claudio G.

If you liked my post, feel free to subscribe to my rss feeds

Firma per il VENETO INDIPENDENTE!

Firma per il VENETO INDIPENDENTE! I 120 Dogi della Serenissima Repubblica di Venezia

I 120 Dogi della Serenissima Repubblica di Venezia Iutane, fa na picola donasion!

Iutane, fa na picola donasion! Veneto è chi il Veneto fa

Veneto è chi il Veneto fa il pnv su facebook

il pnv su facebook twitter

twitter Scottish National Party, SNP

Scottish National Party, SNP

BlogoSquare

BlogoSquare

Il libero mercato ha due problemi principali:

– che favorisce chi ha più informazioni, cioè chi ha già di più

– che risolve i problemi sempre DOPO che si sono creati, fregandosene delle persone umane.

La crisi attuale è dovuta al libero mercato finanziario, è un po’ il caso enron esteso alle banche. Esse hanno traffficato liberamente i loro futures, i loro derivati, si sono scambiate prestiti e debiti per ingigantire i profitti dei dirigenti e alla fine quando l’economia reale, i lavoratori con i mutui, non sono più riusciti a reggere il gioco: patatrac.

Ora ci sono due scelte: o si lascia fare al libero mercato finanziario, e si manda tutto in casino, con fallimenti un po’ di tutti, e si riparte con un’economia sana.

O il caro vecchio pantalone, ovvero il pagatore di tasse, si indebita per qualche altro secolo e tiene su il sistema.

Il libero mercato non ha fallito, semplicemente non è in grado di reggersi in piedi da solo.

[…] vi fanno credere) che il libero mercato abbia fallito, cosa che è falsa, come ho argomentato in questo articolo per dimostrare il contrario, poichè sono invece gli stati ad aver fallito! Hanno fallito i governi […]